新高教集团:内生强劲领跑同业,外延并购紧盯

4月27日午间,新高教集团(2001.HK)举办了2021年中期业绩电话会议,集团管理层悉数出席会议。以下是本次业绩会议的具体内容:

一、内生强劲,领跑同业

1. 内生强劲,多元发展,领跑同业

业绩报告显示,截至2021年2月28日的六个月内,新高教实现总收入9.25亿元(人民币,下同),同比增长34%;净利润3.05亿元,同比增长36%;归母净利润约2.95亿元,同比增长45%。

集团的收入源自内生增长,且增速远高于行业。经过近几年的持续发展,集团已形成主营(学费+住宿费)及其他多元化的收入格局。

(数据来源:公司财报|格隆汇制)

数据显示,报告期内,学费收入同比增长28.8%至7.15亿元,住宿费收入同比增长40.8%至7180万元。

同期,其他收入同比增长65.5%,占总收入比重达到15%,显著高于行业平均水平。其中,考培服务收入增长迅猛,同比增长92.9%,租金收入及餐饮收入同比增速分别为65.3%和38.2%。

2. “一投一控”策略成效初显,股东回报水平连年提升

在成本端,集团围绕优质优价的策略,坚持“一投一控”成本和费用策略。“一投”即围绕优质优价打造高质量的企业集团,在主营成本方面加大投入;“一控”则指严控其它成本费用,优化费用结构。

其中,期内,主营成本同比增幅38.3%,高于总成本增速36.5%;费用方面,销售、融资成本和行政开支增速远低于收入及主营成本增速,“一投一控”策略成效初显。

得益于“一投一控”的成本费用策略,集团得以实现净资产收益率远高行业,派息提升为股东创造良好回报。

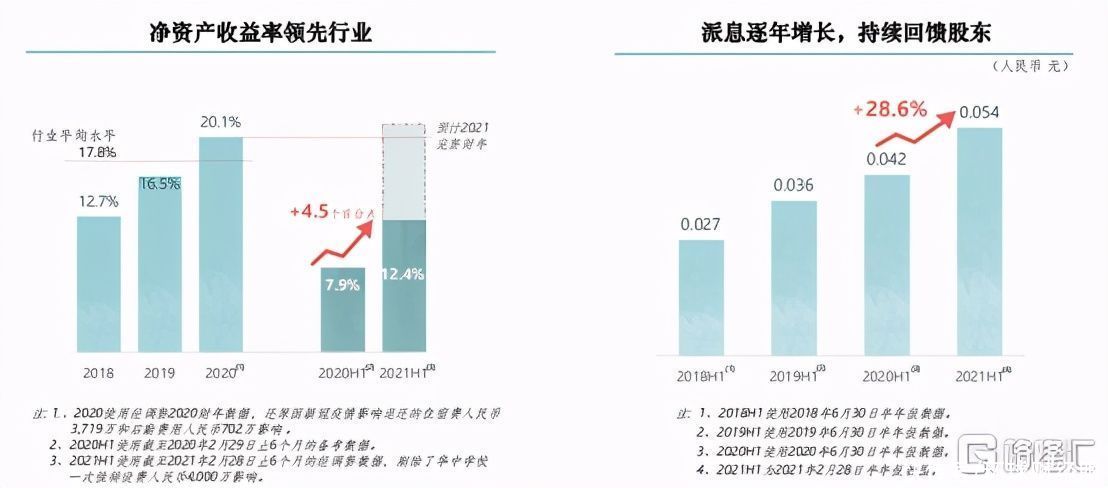

2020年,集团的ROE已达到20.1%,高于行业平均水平17.8%;2021财年上半年,公司ROE为12.4%,预计2021完整财年将超去年全年水平;分红派息方面,集团拟派发中期股息每股0.054元,同比增长28.6%。

近几年来,新高教集团的股东回报水平连年提升,ROE和派息额都不断攀升,其中,ROE目前已成功领跑行业。

(数据来源:公司业绩PPT)

3. 资金储备明显增厚,短期偿债能力大幅提升

期内,集团在资金储备方面亦表现亮眼。据业绩披露,今年新高教集团的资金总额为16.3亿元,较上一报告期增长63%,且为历史最高,资金储备明显增厚。

得益于充足的资金储备,资金总额覆盖短期有息负债倍数已由去年同期的1.2倍左右上涨至今年的3倍多。

4. 负债结构持续优化,未来仍有进一步降本空间

近两年,集团按扩渠道、控总量、调结构、降成本的总体思路持续推进负债端的优化,目前多项指标已经达到历史最好的水平。

数据显示,到2021年2月28日止,集团有息负债率为21.1%,近上市以来的历史最低水平,负债总量得到很好的控制。

而就结构来说,期内,短期有息负债占比35%,系历史最低水平。同时,利息覆盖倍数达9.38倍,创历史最高水平,这说明集团的抗风险能力极强。

自2019年以来,降融资成本一直是集团内部调控的方向。目前来看,经过两年多时间,下降了130个bps。集团预计未来还有进一步下降的空间。

二、外延并购紧盯双效益,借力政策性红利

长期以来,新高教集团坚持“内生+外延”的双轮驱动战略,实现业绩稳步增长。除强劲的内生优势外,集团在外延并购方面经验丰富且成效显著,并坚持社会、经济双效益发展原则:

一方面,国家大力倡导、扶持鼓励企业和社会力量参与举办各类职业教育,相关重量级的政策措施正在陆续出台,新高教坚信只有把社会效益放在首位,为国育人、育才,解决好社会痛点问题、履行好社会责任,集团才能给投资人带来可持续的回报。

另一方面,聚焦重点区域,投资有较大发展潜力的职业院校。在两周前,集团成功收购郑州学校,在高考生源第一大省河南的省会城市落下分量很重的一子,河南省GDP总量稳居全国第五,职业教育特别是优质职业教育资源需求强劲,集团将对郑州学校进行充分的赋能,预计未来三年学校的净收益将实现较好的年复合增长。

上一篇:我们的未来紧密相连

下一篇:没有了